En dix ans, les fonds d’investissement en private equity – ou capital-investissement – sont passés d’un ticket d’entrée de 10 millions d’euros à seulement quelques milliers d’euros pour les placements les plus grand public, voire moins pour les véhicules éligibles à l’assurance-vie. “Ce phénomène s’est accéléré depuis deux à trois ans, ce qui permet désormais à tout le monde de diversifier son patrimoine en investissant 5 à 10 % de ce dernier au capital d’entreprises non cotées, et jusqu’à 30 % pour les personnes n’ayant pas peur d’immobiliser leur épargne plusieurs années”, indique Jérôme Rusak, fondateur du cabinet de gestion de patrimoine L & A Finance. En 2023, les personnes physiques et les family-offices (cabinets gérant le patrimoine de ménages fortunés) ont ainsi été les premiers souscripteurs de capital-investissement, avec 4,7 milliards d’euros apportés, devant les compagnies d’assurances, les banques ou les caisses de retraite…

La démocratisation de ce placement jusque-là réservé aux grandes fortunes a été encouragée par une volonté politique. Plusieurs textes sont venus assouplir les règles encadrant la commercialisation du private equity, dont la loi du 23 octobre dernier relative à l’industrie verte. Cette dernière introduit même l’obligation d’une part minimale de non-coté dans la gestion pilotée en épargne retraite et en assurance-vie à partir de cet automne. Les gérants de fonds se sont également emparés de ce nouveau créneau, qui leur offre un relais de croissance bienvenu.

Le private equity ne manque certes pas d’atouts. A commencer par une plus grande proximité avec l’objet du financement, qui séduit notamment les chefs d’entreprise et les entrepreneurs. “On sait dans quoi on investit, indique Luc Maruenda, associé chargé de l’activité Wealth Solutions chez Eurazeo. C’est une notion qui s’est beaucoup perdue dans le monde du coté et qui permet de donner du sens à son investissement.” En outre, le non-coté a tendance à se comporter différemment des autres placements. “De manière générale, il est corrélé à la macroéconomie, analyse Estelle Dolla, présidente de Private Corner. Pour autant, il a toujours obtenu de meilleurs résultats que le coté. Il est caractérisé par une gouvernance bien plus efficace, avec un alignement d’intérêts entre les investisseurs et les opérationnels. De ce fait, les entreprises non cotées résistent souvent mieux en période de crise et profitent davantage de la reprise.”

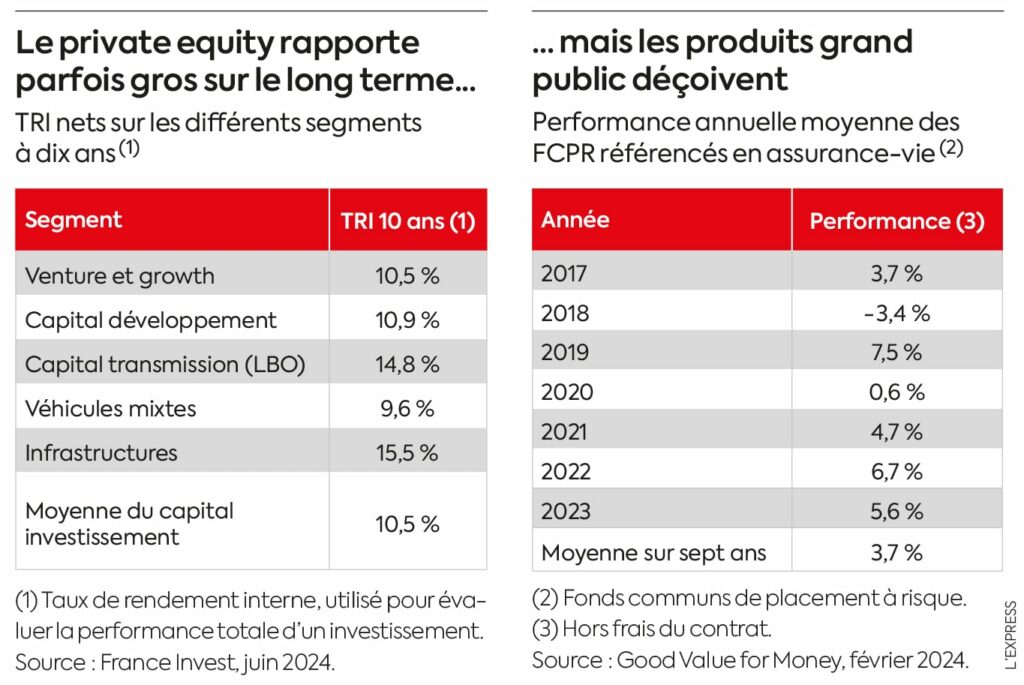

Car l’atout premier du capital investissement réside dans son potentiel de performance. Sur dix ans, à la fin 2023, ces fonds ont dégagé une progression annuelle moyenne de 13,3 %, selon l’association professionnelle France Invest. “C’est la classe d’actifs la plus compétitive des vingt dernières années”, souligne Souleymane-Jean Galadima, directeur général du family-office digital Sapians. Plusieurs éléments le justifient. Tout d’abord, le panel d’entreprises est beaucoup plus vaste. Vous investissez en outre plus tôt dans le cycle de vie d’une société. “Cela permet de bénéficier de la création de valeur des entreprises en amont de leur introduction en Bourse”, explique Estelle Dolla.

Enfin, les investisseurs bénéficient d’une prime d’illiquidité. En effet, ce sont des placements de très long terme, période pendant laquelle vous ne pouvez pas toucher à vos capitaux (sauf exception). C’est pourquoi la rémunération doit être meilleure que sur les marchés cotés, afin de compenser cette contrainte. “Les marchés privés doivent apporter entre 3 et 4 points de surperformance par rapport aux marchés financiers, évalue Luc Maruenda. En deçà, cela ne vaut pas le coup d’immobiliser son épargne.”

Deux types de fonds

Ces chiffres doivent toutefois être considérés avec recul car ils se réfèrent essentiellement aux supports souscrits par des investisseurs institutionnels (mutuelles, caisses de retraite, assureurs vie…). Parmi les produits actuellement proposés au grand public, il faut distinguer deux types de fonds.

Les premiers sont dits professionnels et nécessitent un investissement minimum de 100 000 euros. D’une durée de dix à douze ans, ils fonctionnent avec des appels de fonds. Cela signifie que l’argent n’est pas mobilisé tout de suite, mais qu’il est réclamé au fil de l’eau sur les quatre ou cinq premières années de vie du fonds. “Quand la société de gestion appelle les fonds, il faut souvent répondre sous huit à quinze jours maximum, ce qui peut être compliqué pour un client particulier qui n’est pas accompagné par un professionnel”, note Frederick Crot, président de l’Association française du Family Office (AFFO).

A contrario, les produits grand public, accessibles avec quelques milliers d’euros, permettent d’investir en une seule fois les sommes consacrées au private equity. Ils sont généralement structurés sous la forme de fonds communs de placement à risque (FCPR) et peuvent même, pour certains d’entre eux, être logés dans une assurance-vie.

“Il est beaucoup plus facile d’aller chercher de la performance sur un fonds professionnel car ses frais sont moins élevés et il supporte moins de contraintes d’investissement, détaille Souleymane-Jean Galadima. De plus, dans un FCPR à appel de fonds unique, pendant trois à quatre ans, le temps du déploiement, l’argent ne travaille pas entièrement, ce qui dégrade la rentabilité du produit.” Autant de facteurs qui expliquent des écarts significatifs en bout de course et dont il faut avoir bien conscience pour éviter les réveils douloureux. Des différences de traitement parfaitement assumées par les gestionnaires d’actifs comme Eurazeo. “Nous investissons pour les particuliers exactement dans les mêmes opérations et aux mêmes conditions que dans nos fonds institutionnels, explique Luc Maruenda. Mais nous avons créé des produits réservés aux particuliers car cette clientèle n’a ni les mêmes objectifs, ni les mêmes contraintes.” De ce fait, pour une gestion identique, une dégradation de 3 à 4 points du taux de rentabilité interne peut être logiquement anticipée.

Pour éviter que cette érosion n’aille plus loin, la sélectivité s’impose. Dans l’univers du non-coté, les écarts de résultats sont très élevés d’un produit à l’autre. “On trouve des produits de grande qualité, mais si la collecte atteignait des volumes trop importants, certains pourraient se mettre à investir dans des dossiers moins intéressants”, relève Jérôme Rusak. Il faut donc miser sur les équipes les plus chevronnées. “Vérifiez l’expertise, la légitimité et la qualité des équipes d’une société de gestion, recommande Souleymane-Jean Galadima. Et privilégiez un historique de résultats régulier plutôt que des progressions plus élevées mais plus volatiles.” De fait, ne vous précipitez pas sur le premier produit venu. “Il ne faut pas hésiter à solliciter plusieurs conseils, à prendre son temps et à analyser différentes propositions avant d’arrêter son choix, estime Estelle Dolla. Faites le tour du marché, interrogez vos conseillers financiers et surtout comparez les informations que l’on vous donne en termes de frais et de performance cible.” Si vous investissez des sommes importantes, n’oubliez pas de diversifier les partenaires auxquels vous confiez des capitaux.

Par ailleurs, mieux vaut commencer en privilégiant le segment du capital développement, qui cible des sociétés matures et rentables avec un potentiel de croissance que les fonds vont accompagner. Un créneau moins risqué que celui des jeunes pousses au potentiel certes plus élevé, mais aussi plus hypothétique. Enfin, si vous vous interrogez sur la pertinence d’investir dans le contexte actuel, vous pouvez toujours fractionner vos mises afin de lisser vos points d’entrée sur plusieurs années.

Les fonds evergreen se multiplient

Depuis quelques années, les fonds evergreen se sont fait une place chez les plus grands gestionnaires de private equity. Ce terme, issu de la botanique, peut se traduire par “persistant” : il désigne les fonds perpétuels, par opposition aux supports traditionnels dans le monde du non-coté, dont la durée de vie est déterminée à l’avance (huit ans, dix ans). Un laps de temps à l’issue duquel le fonds est clôturé et les capitaux rendus aux investisseurs.

Dans le cas d’un evergreen, les épargnants bénéficient d’une plus grande souplesse puisqu’ils peuvent investir quand bon leur semble et récupérer leurs fonds à échéances régulières (une fois par mois, par exemple). “Les fonds evergreen sont plus diversifiés et permettent un horizon de placement de plus court terme que les fonds fermés”, résume Agathe Bubbe, directrice de l’activité Wealth Solutions d’Eurazeo.

Ces produits sont donc particulièrement adaptés aux contraintes des particuliers. Pour permettre ce type de gestion, ils doivent toutefois comporter une poche liquide. “C’est une liberté qui est donnée aux clients, mais qui a tendance à dégrader la rentabilité du produit puisque la poche liquide est moins performante, donc ces derniers doivent en avoir conscience”, prévient toutefois Frederick Crot, de l’AFFO.

Un article du dossier spécial “Les meilleurs placements de la rentrée”, publié dans L’Express du 19 septembre.

Source