Et si une faillite favorisait votre destin ? Impensable, me direz-vous ! Et pourtant… Retour en arrière. Nous sommes en 2010, le bitcoin existe depuis un an et n’est connu que dans le monde très restreint des geeks. Un développeur informatique américain de génie, Jed McCaleb, a l’idée de créer Mt. Gox, la première plateforme d’échange de la cryptomonnaie. Il la revend un an plus tard au Français Mark Karpelès. En trois ans, elle s’impose comme la principale “bourse d’échange” du bitcoin et booste le cours de ce dernier, qui passe de 10 à 600 euros. Las… Victime d’un piratage informatique de grande ampleur, Mt. Gox fait faillite, mettant sur le carreau plus de 10 000 clients.

Cependant, la société renferme dans ses coffres près de 150 000 bitcoins. Une broutille à l’époque, mais avec l’envolée de son cours au fil des ans, cette réserve atteint désormais la coquette somme de… 9 milliards d’euros. Or la justice vient enfin de donner son aval au liquidateur judiciaire pour qu’il rembourse les anciens clients qui ont fait une demande d’indemnisation. Résultat ? Si vous aviez investi à l’époque 7 000 euros sur un compte Mt. Gox, votre indemnité va allègrement dépasser le million d’euros !

Bien plus qu’une simple anecdote, cette histoire montre qu’en dix ans le “roi bitcoin” a su s’imposer comme un produit financier à part entière, reconnu par la planète finance. Son sacre a d’ailleurs été officialisé lors du lancement, le 11 janvier dernier, de onze fonds indiciels – des ETF ou exchange-traded funds – entièrement dédiés à cet actif, après avoir reçu l’approbation de la SEC, le gendarme de la Bourse américaine.

Parmi les émetteurs de ces fonds, dont le cours suit automatiquement l’évolution de la monnaie numérique, on trouve des sociétés de gestion de haut vol à l’image de BlackRock et de Fidelity. De quoi rassurer les plus frileux quant à la respectabilité de cette monnaie virtuelle. D’ailleurs ces deux fonds ont connu un formidable essor. Fin mai, l’ETF bitcoin de BlackRock, le iShares Bitcoin Trust, avait déjà récolté près de 20 milliards de dollars sous gestion. Fidelity, quant à elle, détenait début juin le record de collecte en vingt-quatre heures, avec 378 millions de dollars captés en une journée par son ETF Fidelity Wise Origin Bitcoin Fund. Comme ces véhicules sont dans l’obligation de détenir dans leur portefeuille des bitcoins à hauteur du montant des capitaux qu’ils récoltent auprès des investisseurs, un cercle vertueux s’est mis en place. Plus les épargnants investissent dans ce type de produits, plus les gestionnaires doivent acheter des bitcoins pour les mettre en réserve, plus le cours de cet actif progresse et plus les ETF affichent de belles performances. Aussi le cours du bitcoin a-t-il progressé de 50 % en six mois pour atteindre un plus haut historique à 73 800 dollars en mars avec, dans son sillage, les ETF qui lui sont dédiés.

Le marché financier européen n’est pas hermétiquement fermé aux cryptomonnaies

Face à ces performances, les investisseurs français pouvaient se sentir quelque peu frustrés car la réglementation européenne ne permet pas d’investir dans ce type de fonds. La directive OPCVM le stipule, en effet : seuls les ETF présentant un niveau minimum de diversification sont autorisés à la commercialisation. Ainsi, les ETF dédiés uniquement au seul bitcoin se retrouvent “hors la loi” aux yeux de l’Esma, l’organisme de surveillance des marchés de l’Union européenne. “Mais pour combien de temps encore ? Le gendarme financier européen a lancé, de mai à août, une vaste consultation, souligne Pierre-Yves Dittlot, directeur général de la plateforme Ledgity. Il interroge les acteurs de la finance pour savoir s’il serait opportun d’autoriser les OPCVM accessibles au grand public à intégrer dans leur portefeuille des cryptomonnaies et des ETF bitcoins.”

En attendant, faut-il se résigner à un rôle de spectateur ? Non, car le marché financier européen n’est pas hermétiquement fermé aux cryptomonnaies. Il existe toute une palette de produits financiers qui offrent des liens plus ou moins fort avec ces dernières.

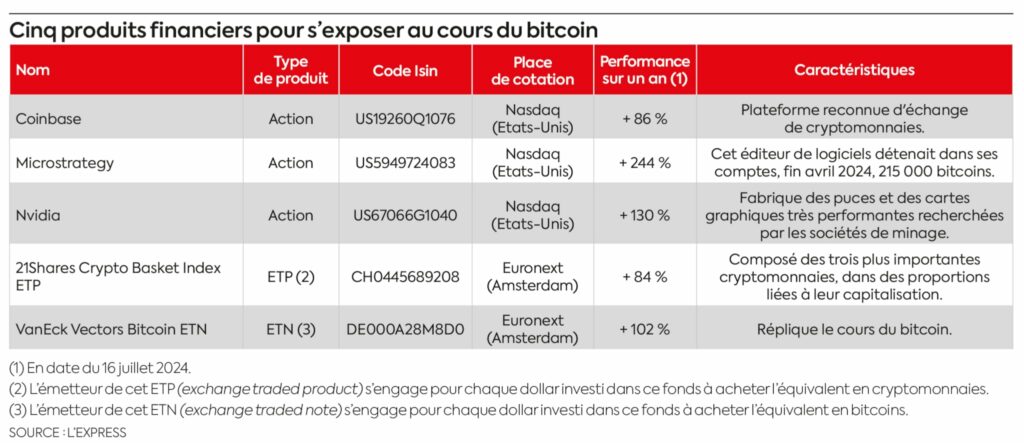

Une première option consiste à acheter des titres d’entreprises, avant tout américaines, issues de la cryptoéconomie. C’est le cas par exemple de la plateforme d’échange Coinbase. Cotée au Nasdaq, cette société affiche des résultats corrélés au dynamisme de ce marché puisque son activité et ses bénéfices sont en grande partie liés à la perception de commissions sur les opérations d’achats, de ventes de cryptos et à l’offre de services financiers sur la blockchain – support numérique sur lequel repose le fonctionnement de la monnaie virtuelle. Ainsi, en six mois, la valeur de l’action Coinbase a bondi de 82 % ! “Avec un trésor de guerre constitué d’au moins 215 000 bitcoins en réserve dans ses comptes, l’éditeur de logiciels MicroStrategy voit sa capitalisation boursière évoluer bien plus en fonction du cours du bitcoin que de celui de ses résultats financiers”, observe Pierre-Yves Dittlot. Au cours des six derniers mois, le prix de l’action a explosé de plus de 200 %.

ETP, ETN…

Les fabricants de cartes à puces et de cartes graphiques comme Nvidia ou Advanced Micro Devices (AMD) sont des partenaires commerciaux des acteurs de la cryptosphère, tels que les sociétés de minage qui assurent le bon fonctionnement de certaines blockchains. Propriétaires de parcs d’ordinateurs ultrapuissants, les mineurs achètent des équipements haut de gamme développés par ces géants américains de l’électronique. Enfin, des firmes spécialisées dans la conception et la programmation des algorithmes ainsi que le développement des données cryptographiques, comme l’américain Galaxy Digital et le japonais NTT Data, favorisent l’innovation technologique de la blockchain.

Il est également possible d’investir dans des ETP (exchange-traded products) ou des ETN (exchange-traded notes) autorisés en Europe. Leur forme juridique est différente car ce ne sont pas des fonds comme les ETF, mais des obligations indexées sur la performance d’un sous-jacent qui peut-être le bitcoin, l’ether ou un panier de cryptomonnaies. Ils sont cotés en Bourse et peuvent être logés dans un compte-titres. Le VanEck Vectors Bitcoin ETN, qui réplique le cours du bitcoin, et le 21Shares Crypto Basket Index ETP, qui suit les performances d’un panier des dix plus importantes cryptomonnaies, ont respectivement grimpé de 118 % et de 96 % au cours des douze derniers mois.

SI les progressions réalisées sont vertigineuses, l’épargnant doit cependant garder la tête froide et n’investir qu’à petite dose, au maximum à hauteur de 5 % de son portefeuille. Car ces actifs, extrêmement volatils, peuvent chuter tout aussi brutalement qu’ils sont montés.

ETF Ethereum : un lancement sans éclat

Si les ETF Bitcoin ont connu un réel succès, en revanche les détenteurs d’ETF Ethereum ont de quoi être dépités. Pourtant leur lancement, effectué le 23 juillet, avait bien commencé avec plus d’un milliard d’euros collectés dès la première semaine de cotation auprès des neuf ETF émis par des grands noms de la finance. Mais Grayscale a stoppé la dynamique.

Cette société de gestion avait lancé, en 2017, le fonds Grayscale Ethereum Trust. Les épargnants qui achetaient des parts de ce véhicule investi dans des ethers éprouvaient des difficultés à les revendre car il fallait passer par un marché secondaire peu liquide. Quand ce produit a été transformé en ETF coté sous le symbole ETHE, de nombreux investisseurs en ont alors profité pour sortir !

Résultat : ETHE a enregistré sur le mois d’août une décollecte de plusieurs milliards de dollars. Certes, ces flux ont été partiellement compensés par les autres ETF, mais cela a toutefois eu un impact sur le cours de l’ether qui, depuis le 23 juillet, a dévissé de 30 %, entraînant dans son sillage les ETF associés. Ainsi, les cours d’ETHA (Blackrock), de FETH (Fidelity) et de ETHW (Bitwise), les trois principaux acteurs, ont reculé d’environ 20 % depuis leur lancement. Une véritable spirale baissière.

Un article du dossier spécial “Les meilleurs placements de la rentrée”, publié dans L’Express du 19 septembre.

Source