C’est une affaire qui a tous les ingrédients d’une bombe politique. Une marque mythique, une pépite tricolore qui pourrait tomber dans des mains étrangères et la crainte de voir notre souveraineté sanitaire encore un peu plus écornée. Aux premières heures du Covid, les Français découvraient éberlués qu’il n’y avait quasiment plus une seule usine de masques chirurgicaux dans l’Hexagone et que la quasi-totalité des principes actifs entrant dans la composition de nos médicaments étaient fabriqués à l’autre bout de la planète, essentiellement en Inde et en Chine.

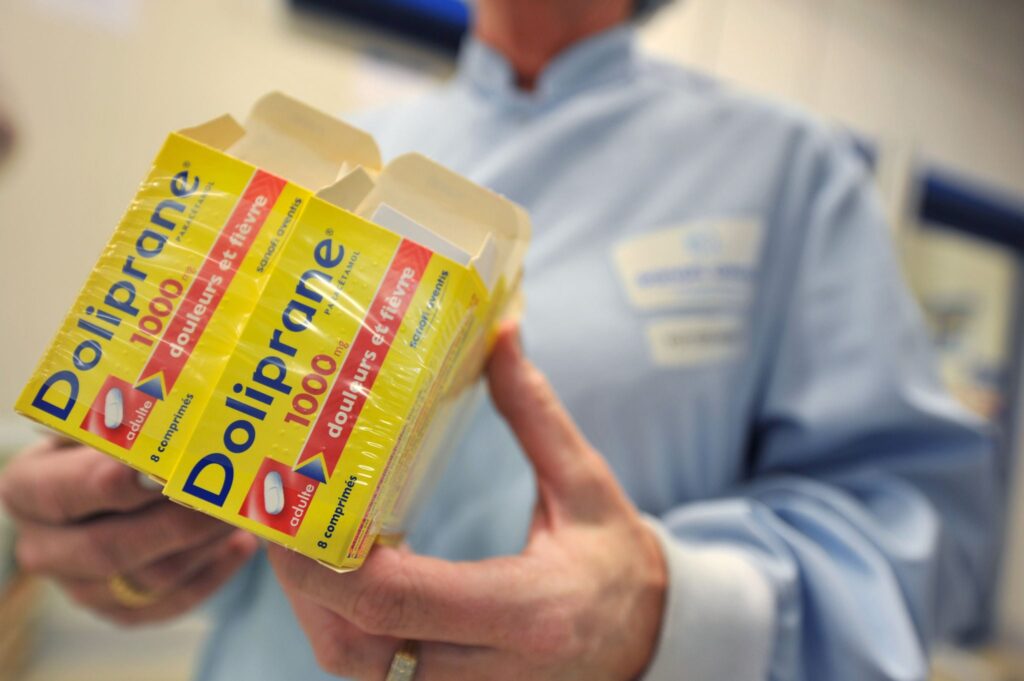

Que se passerait-il, si un jour, le Doliprane n’était plus fabriqué en France ? Alors que le géant pharmaceutique français Sanofi a annoncé il y a tout juste un an son souhait de se débarrasser de sa filiale grand public, Opella, l’avenir de la petite boîte jaune devrait être scellé dans les prochains jours. Sans doute avant la publication fin octobre des résultats financiers de Sanofi pour le troisième trimestre. Une vente à l’issue économiquement, socialement et politiquement explosive alors qu’Emmanuel Macron a fait du paracétamol le fer de la lance de sa reconquête industrielle dans le secteur de la santé.

L’entreprise est valorisée autour de 15 milliards d’euros et la cession de plus de 50 % du capital pourrait en faire la plus grosse opération financière de ces dernières années. Ce “deal”, qui occupe jour et nuit une armada de conseils, banquiers d’affaires et avocats spécialisés, trône tout en haut de la pile des dossiers brûlants du tout nouveau ministre de l’Industrie, Marc Ferracci.

Derrière l’affaire politico-financière, c’est aussi la fin d’une histoire très française dont l’écriture débute il y a plus de 20 ans. En avril 2004, Sanofi avale tout cru son concurrent tricolore Aventis né quelques années plus tôt de la fusion entre Hoechst AG et Rhône-Poulenc. Dans la corbeille de la mariée, le Doliprane. A l’époque, ce mariage à 55 milliards d’euros donne naissance au troisième acteur mondial de la pharmacie, présent aussi bien dans les médicaments sans ordonnance, les vaccins ou les anticancéreux. La promesse d’un avenir radieux s’offre au vaisseau amiral de la pharma française, qui se rêve en numéro un mondial du secteur. Sauf que l’histoire ne s’est pas totalement déroulée comme prévu. Achats dispendieux – dont la start-up américaine Genzyme en 2011 pour près de 24 milliards d’euros -, choix scientifiques contestables, vieillissement de son portefeuille de médicaments les plus rentables dont les brevets tombaient dans le domaine public les uns après les autres…

Lent déclassement

La décennie 2010 n’est pas celle de la conquête mais du lent déclassement. Sanofi se voit concurrencée et détrônée par les Johnson & Johnson, Novartis ou encore Pfizer. Quand Paul Hudson, l’ex-patron de Novartis, prend le gouvernail du paquebot français en 2019, le cours de Bourse du groupe est à fond de cale. Pour le Britannique, l’heure est au grand ménage. Certes, la filiale santé grand public, qui regroupe les standards des armoires à pharmacie tels que Doliprane, Lysopaïne, Dulcolax, Maalox ou encore Novanuit, pèse encore 12 % du chiffre d’affaires global de l’entreprise. Elle est aussi très rentable – la marge atteindrait près de 27 % – mais elle n’est plus prioritaire. D’autant que toutes les autres Big Pharma se sont, elles aussi, délestées de leur segment grand public à l’instar de GSK ou Johnson & Johnson.

“Le cœur de l’activité de Sanofi est d’abord d’investir dans la recherche pour trouver de nouveaux vaccins ou médicaments et répondre aux besoins non pourvus des patients”, explique aujourd’hui l’un des responsables de l’entreprise. Il faut dire qu’en interne, le fiasco du vaccin anti-Covid et le ratage du virage des vaccins ARN – une technologie que développait l’une des start-up achetées des années plus tôt par Sanofi mais délaissée – ont marqué les esprits. “Si nous voulons accélérer, nous devons accroître, de l’ordre de 700 millions d’euros par an, le budget R & D, lequel est déjà passé de 5 milliards en 2020 à 7 milliards l’an passé”, poursuit ce responsable. Pour Sanofi, le divorce d’avec Opella est officialisé en octobre 2023.

Une mariée séduisante

Débute alors la recherche d’un potentiel fiancé. La mariée a de beaux atouts. Sur le segment des médicaments en accès libre et des compléments alimentaires, Opella est le troisième acteur mondial, avec près de 5,2 milliards d’euros de chiffre d’affaires l’an passé pour un résultat opérationnel de 1,4 milliard. Des performances réalisées à 90 % hors de France, les Etats-Unis étant le premier marché. Dans l’Hexagone, plus des trois quarts du chiffre d’affaires viennent du Doliprane, qui n’est vendu que sur le marché tricolore.

Opella a beau être séduisante, au fil des mois, une bonne partie des candidats potentiels jettent l’éponge. Il faut dire que Bercy et l’Elysée sont entrés dans la danse, accentuant la pression sur le groupe français qui ne voulait, au départ, conserver que 20 à 30 % du capital. Sanofi en garderait finalement entre 45 et 49 %. De quoi rebuter certains prétendants, qui ne sont plus que deux aujourd’hui. Pas des industriels mais des fonds d’investissement aux poches profondes.

Le go de Bercy

Le plus riche, l’Américain Clayton Dubilier & Rice (CD & R), l’un des plus gros fonds outre-Atlantique, n’est pas un inconnu en France. Par le passé, il a déjà absorbé Rexel, Spie ou Socotec. Et sauvé Conforama de la faillite il y a quatre ans après avoir repris But. Son talon d’Achille ? Sa nationalité. Pour que le rachat de plus de la moitié d’Opella se concrétise, il faut que le ministre de l’Economie et la cellule chargée du contrôle des investissements étrangers à Bercy donnent leur aval. Un sésame politiquement explosif car une bonne partie de la gauche et le Rassemblement national en profiteraient pour accuser le nouveau gouvernement de brader les joyaux de famille. L’autre candidat, le fonds français PAI Partners, essaie, lui, de jouer la carte tricolore. Mais pour remporter la mise, le “petit” français a dû s’allier avec des investisseurs étrangers : Adia, le fonds souverain d’Abou Dhabi, GIC, celui de Singapour, et la Caisse de retraite canadienne British Columbia Investment. Le point noir de cet attelage ? Un contrôle opérationnel multiple, même si les Français de PAI Partners promettent d’avoir les mains libres pour piloter Opella et ses 11 000 salariés.

Des salariés inquiets. A Lisieux, l’usine qui produit la quasi-totalité du Doliprane vendu dans l’Hexagone, fonctionnerait au ralenti. “Depuis quelques mois, les machines tournent à bas régime, avec une production autour de 700 000 boîtes par jour, contre une moyenne de 1,2 million voire 1,5 million lors des pics. Voilà 23 ans que je travaille ici et je n’ai jamais vu ça”, accuse Yohan Nicolas, délégué CGT de l’entreprise. Faux, rétorque-t-on à la direction d’Opella : “Les volumes se sont normalisés après deux années intenses de production. Le site de Lisieux fonctionne au maximum de sa capacité, comme prévu en préparation de la saison hivernale”.

Dans l’attente du choix définitif de Sanofi, l’Etat a déjà pris les devants. Bpifrance, la Banque publique d’investissement, est prête à s’adosser au futur acquéreur lorsque ce dernier sera choisi, a déjà annoncé Nicolas Dufourcq, son directeur général. Une façon de faire taire les grincheux.

Source