Il y a d’abord le lieu. Symbolique. Kazan, la capitale du Tatarstan, vitrine de la Russie poutinienne, les eaux glacées de la Volga en toile de fond. Et puis la liste des invités de Vladimir Poutine : le président chinois Xi Jinping, l’Indien Narendra Modi, le Turc Recep Tayyip Erdogan, l’Iranien Massoud Pezeshkian. En tout, une vingtaine de chefs d’Etat, réunis l’espace de trois jours – du 22 au 24 octobre – pour le traditionnel sommet des Brics.

Une photo de famille clinquante pour immortaliser cette rencontre informelle entre des dirigeants de pays que l’on peut de moins en moins qualifier d'”émergents”. A eux tous, ils pèsent près de 30 % du PIB mondial. Leur point commun ? Au mieux, un agacement face à “l’impérialisme occidental”. Au pire, une détestation de la démocratie. Leur guerre n’est pas seulement géopolitique ou militaire. Elle est aussi économique avec pour cible le dollar, instrument de la puissance américaine.

L’angle d’attaque n’est pas nouveau. Depuis 1971 et l’enterrement des accords de Bretton Woods, qui marque la fin de la convertibilité en or du dollar, les pythies se sont succédé pour prédire la chute du billet vert. Après tout, la forteresse américaine allait bien finir par tomber, puisque au fil des décennies le poids de l’Amérique dans la production mondiale s’érodait, passant de près de 27 % au début des années 1970 à un peu moins de 16 % aujourd’hui. Dans les années 1980, le yen a été vu, un temps, comme un challenger possible alors que le Japon achetait tout Hollywood.

Puis, au tournant des années 2000, certains ont imaginé que le jeune euro pourrait ravir au billet vert sa couronne de monnaie de réserve internationale. Sauf qu’une devise sans Etat, c’est un peu comme un poulet sans tête. Aujourd’hui, la Chine rêve, elle aussi, de faire jeu égal avec les Etats-Unis. “Lentement, une forme de zone yuan est en train de se dessiner en Asie du Sud alors que certaines devises de la région comme le baht thaïlandais ou le ringgit malaisien suivent désormais davantage les soubresauts de la devise chinoise que ceux du billet vert”, remarque Stéphane Déo, économiste et investisseur chez Eleva Capital. Depuis 2018, une Bourse du pétrole a aussi vu le jour à Shanghai où l’or noir est coté en yuan. Mais les volumes échangés restent lilliputiens. “La force d’une monnaie réside dans la confiance qu’elle inspire. Et sur ce plan-là, les Etats-Unis ont toujours une très grande longueur d’avance sur la Chine dont le système monétaire et financier est très opaque “, avance Gaetano Gaballo, professeur à HEC.

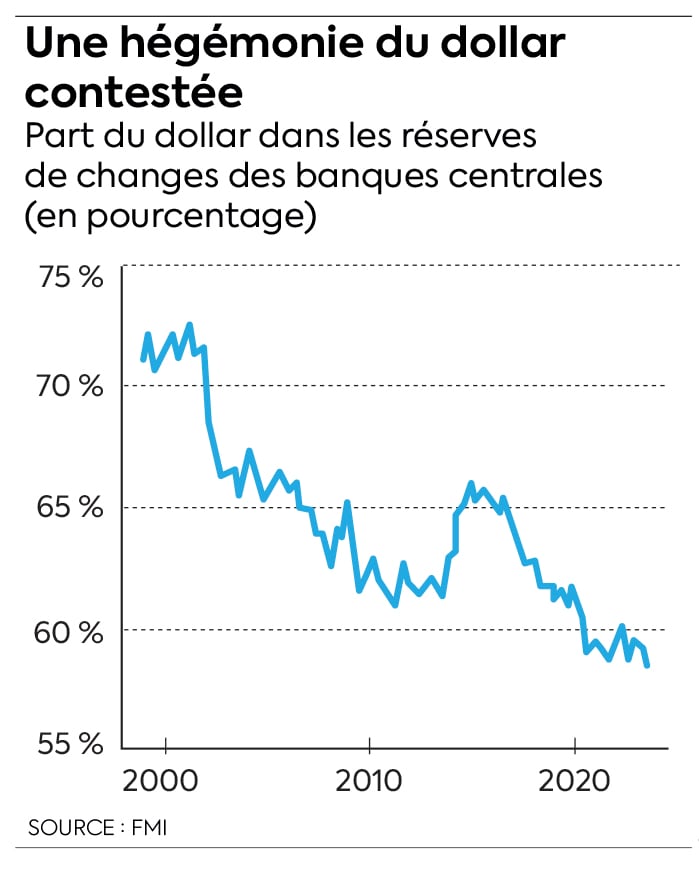

La forteresse du billet vert s’est certes lézardée mais les murs restent solides. Une étude du Fonds monétaire International parue en juillet dernier révèle que le dollar représente encore 60 % des réserves en devises des banques centrales contre près de 70 % au début du siècle. Un recul – indéniable – mais qui n’a profité à aucune monnaie en particulier. Certes, le yuan a grignoté quelques places mais d’autres dollars comme ceux du Canada, de l’Australie ou de Singapour ont aussi pris du poids. “Jusqu’à présent, l’hégémonie du billet vert n’a été que très peu entamée”, résume Barry Eichengreen, professeur à l’université de Berkeley.

Le dollar, une machine politique

Une grande partie du commerce mondial est toujours libellée en dollar, tout comme la majorité des emprunts en devises des pays émergents. Au sein des transactions interbancaires enregistrées par le système Swift, le poids de la devise s’est même accru ces dernières années au détriment de l’euro. La quasi-majorité des matières premières, notamment celles jugées stratégiques, sont cotées en dollar. Et la capitalisation de la Bourse de New York représente encore à elle seule la moitié de la valorisation boursière mondiale…

“Le dollar, c’est une machine politique entièrement au service de la puissance américaine”, observe Marc Flandreau, professeur d’histoire économique et financière à l’université de Pennsylvanie. Au cœur de cette machine, un arsenal de sanctions financières et économiques qui planent sur toutes les entreprises, personnes physiques, associations ou ONG de la planète. Un système extrêmement complexe mais terriblement efficace, au nom barbare : l’extraterritorialité du droit américain.

Il suffit d’avoir utilisé un jour le dollar afin de régler une facture à une entité placée sur la liste noire de Washington pour se faire rattraper par la patrouille américaine. Et même si la facture est libellée en euros ou en francs suisses, il y aura toujours dans les comptes un boulon ou un logiciel payé en dollars. Il y a dix ans, BNP Paribas avait ainsi écopé d’une amende de 8,9 milliards de dollars pour avoir tenté de dissimuler son implication dans des transactions avec des pays placés sous sanctions par Washington, notamment l’Iran, le Soudan et Cuba. Une arme suffisamment puissante pour que toutes les grandes entreprises occidentales obéissent le doigt sur la couture du pantalon, de peur de se voir refuser l’accès au marché américain.

Une guerre froide monétaire

Conscients du danger, certains pays tentent aujourd’hui de dé-dollariser leur économie de façon à s’immuniser contre de possibles sanctions américaines. La Russie, dont la quasi-totalité des réserves en devises de la Banque centrale ont été gelées au lendemain de l’invasion de l’Ukraine, a fait la bascule à marche forcée. Les trois quarts des échanges commerciaux du pays sont désormais libellés en roubles ou en yuans contre un cinquième seulement avant le début de la guerre.

“Aujourd’hui, la moitié des échanges commerciaux de la Chine se font en yuans”, souligne Agathe Demarais, économiste senior à l’European Council on Foreign Relations. Pour aller encore plus loin, à Kazan, en Russie, les dirigeants des Brics ont dessiné l’ébauche d’une nouvelle architecture financière mondiale – le Bridge Brics, rival du Swift – fondé sur des cryptodevises étatiques qui échapperaient aux canaux américains et à la surveillance de Washington. “Comme si une sorte de guerre froide financière se préparait avec un monde séparé entre deux camps, avec pour chacun sa devise, ses propres systèmes d’échanges et ses règles du jeu”, anticipe Marc Flandreau. Une fragmentation du monde qui prendra des décennies. Mais les petites graines de cette révolution ont été semées.

Source