Bis repetita. Les entreprises européennes tournées vers l’export aux Etats-Unis ou implantées outre-Atlantique devront à nouveau composer avec le “facteur Trump”. Les discussions autour des barrières douanières ces derniers mois sont venues raviver une plaie encore sensible pour l’Europe, qui n’a pas oublié les mesures protectionnistes prises durant son premier mandat, comme les taxes sur l’acier et l’aluminium, ou encore sur le vin. Or cette fois les secousses pourraient gagner en intensité : les entreprises se retrouvent face à un “Trump au carré”, qui assume une politique potentiellement plus radicale, analyse François Rimeu, stratégiste pour la Française AM (Crédit mutuel).

Les tarifs douaniers sur les importations constituent le principal ingrédient de sa politique commerciale. Ils s’élèveraient à 60 % pour les produits chinois et à 10 % au moins pour le reste du monde. Et leur mise en place pourrait être relativement rapide, puisque certaines dispositions législatives lui permettent de se passer a priori d’une validation du Congrès.

Les exportateurs à l’épreuve

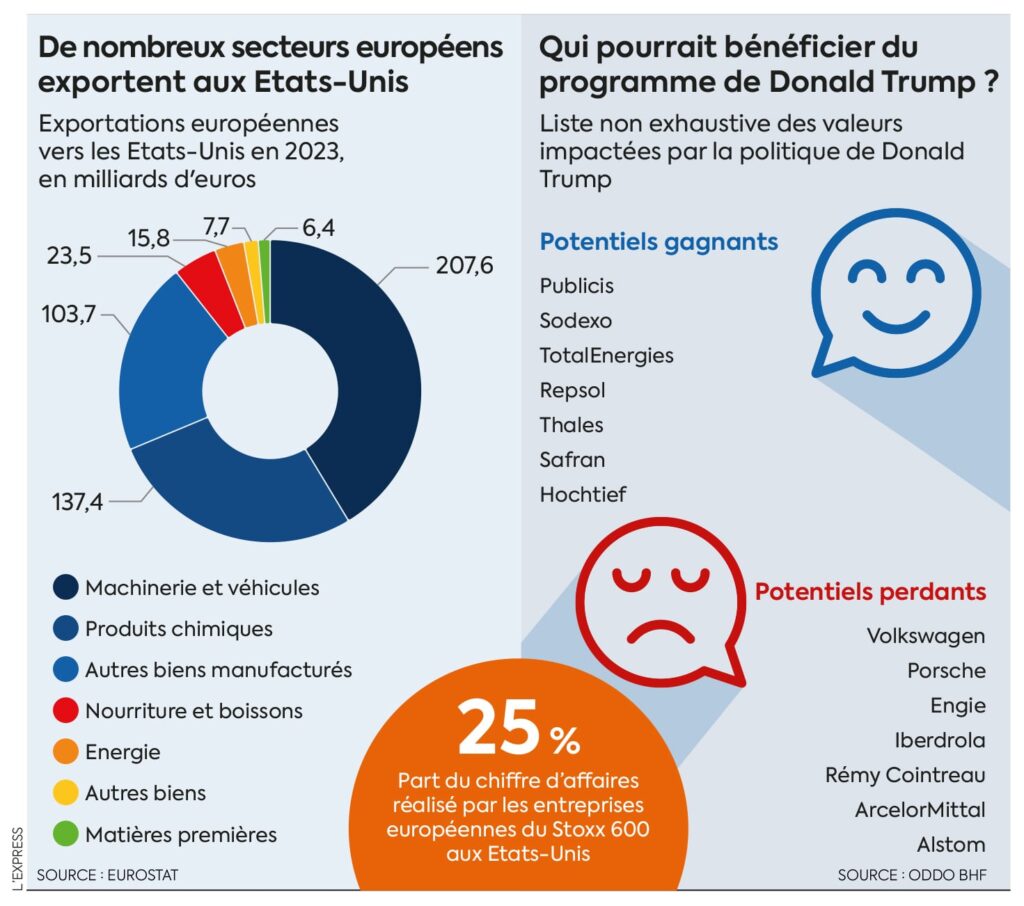

Le président élu n’aime pas les déséquilibres commerciaux, surtout s’ils sont en sa défaveur. Pas de chance, l’Union européenne exporte bien plus de marchandises vers les Etats-Unis qu’elle n’en importe. En 2023, le pays comptait pour 20 % des exportations extra-européennes, souligne Pierre Bossuet, économiste à la salle des marchés du Crédit mutuel Arkéa. Ces derniers mois, Donald Trump a multiplié les invectives contre le Vieux Continent, qu’il n’a pas hésité à qualifier de “mini-Chine”.

Pour autant, les droits de douane pourraient ne pas affecter toutes les importations à la fois. “Dans un premier temps, il est plus probable que Trump vise certains secteurs en particulier”, envisage Ruben Nizard, responsable de l’analyse des risques sociopolitiques chez Coface. L’aéronautique, par exemple, avait été une cible privilégiée pendant le mandat précédent, lorsque Trump s’était attaqué à Airbus, rappelle l’économiste. Mais c’est loin d’être sa seule option : “Trump peut choisir d’imposer les tarifs douaniers sur ce qui contribue au déficit commercial – par exemple l’automobile, la chimie ou la machinerie. Mais il peut aussi viser des secteurs symboliques, comme le luxe ou des produits de spécialité”, détaille Ruben Nizard.

Le secteur automobile pourrait donc se retrouver dans l’œil du cyclone. Les constructeurs allemands seraient particulièrement affectés, notamment des marques comme Porsche, pour laquelle les Etats-Unis sont un marché clef, note le gestionnaire d’actifs Oddo BHF dans un rapport. “Lorsqu’il parle du déséquilibre commercial avec l’Europe, Trump s’adresse en réalité à l’Allemagne. Mais par ricochet la France va aussi être touchée, alors que son économie est moins exposée à l’export aux Etats-Unis. Cela nous oblige à coordonner une politique commerciale commune”, alerte Stéphanie Villers, conseillère économique à PwC France et Maghreb.

Le luxe se retrouve lui aussi dans l’incertitude. Aujourd’hui dépendant du marché américain, il représente un vrai levier de négociation pour Donald Trump, estime Christopher Dembik, conseiller en stratégie d’investissement chez Pictet AM. La filière pourrait même connaître une double sanction : en plus des droits de douane imposés sur l’Europe, “les tarifs douaniers contre la Chine entraîneraient un ralentissement économique qui pourrait réduire la demande chinoise pour les produits de luxe européens. Des groupes comme LVMH ou Hermès sont très sensibles à la situation en Chine”, précise Andrea Tueni, responsable des activités de marché chez Saxo Banque.

Ces barrières douanières seront-elles pérennes ? Rien n’est certain. “Dans son approche transactionnelle, il est probable que Trump brandisse des tarifs douaniers symboliques et ciblés Etat par Etat pour obtenir des concessions commerciales. Pour la France, il ne serait pas aberrant qu’il mette en place des restrictions sur le cognac”, imagine Christopher Dembik. La filière des spiritueux pourrait donc aussi être une cible de choix, ce qui mettrait à mal des entreprises comme Rémy Cointreau et Pernod Ricard, détaille Andrea Tueni.

Enfin, l’incertitude géopolitique qui se dégage du programme du nouveau président pourrait servir les intérêts des géants de la défense, pointe Andrea Tueni. “Alors que Trump a mentionné la possibilité de quitter l’Otan, les pays européens pourraient envisager de se réarmer pour assurer leur propre défense, sans compter sur les Etats-Unis. Cela bénéficierait à des groupes comme Thales ou Safran”, indique-t-il.

Déréglementation et baisses d’impôts

Pour les entreprises européennes établies aux Etats-Unis, les perspectives paraissent moins maussades. Le point phare du programme économique intérieur de Donald Trump, cohérent avec son précédent mandat, est une baisse de l’impôt sur les sociétés de 21 % à 15 % pour les acteurs produisant sur le sol américain. Une bonne nouvelle pour les entreprises sur place, puisque sa rivale démocrate promettait au contraire une hausse de la fiscalité. “Des entreprises européennes déjà présentes sur place, telles que le groupe français Publicis qui réalise 62 % de ses ventes aux Etats-Unis, tireraient un bénéfice de cette mesure”, précise Thomas Zlowodzki, responsable de la stratégie actions à Oddo BHF.

Deuxième facteur de réjouissance pour les sociétés implantées localement : l’assouplissement réglementaire. Lors de son précédent mandat, Donald Trump avait énoncé une règle d’or : une régulation mise en place en annule deux autres. Une opportunité à saisir pour le secteur de l’exploration minière et pour les acteurs des énergies fossiles. En ligne avec son slogan Drill baby, drill !, le président républicain pourrait accorder davantage de permis de forage pour le pétrole et le gaz de schiste. “On peut imaginer une reprise des forages en Alaska, par exemple. Cette politique bénéficierait à des acteurs comme le géant pétrolier espagnol Repsol, qui assure un tiers de sa production en Amérique du Nord”, estime Andrea Tueni. Toutefois, cette déréglementation n’est pas nécessairement synonyme de nouveaux projets dans l’immédiat. “La décision ou non d’investissement ne se fait pas simplement sur un cycle présidentiel de quatre ans. Les entreprises du secteur réfléchiront évidemment à 2028”, tempère Ruben Nizard, chez Coface.

Donald Trump prévoit aussi de revenir sur le moratoire relatif aux nouveaux terminaux d’exportation de gaz naturel liquéfié (GNL) américain mis en place par Joe Biden. Une mesure qui bénéficierait notamment à TotalEnergies, premier exportateur de GNL américain, explique Andrea Tueni. Indirectement, une relance des exportations de gaz pourrait aussi être favorable à d’autres entreprises européennes : “Des exportations plus importantes de GNL contribueraient à des prix de l’énergie plus bas en Europe et favoriseraient les activités de certaines industries européennes très consommatrices d’énergie, comme la chimie”, explique Thomas Zlowodzki. En revanche, les producteurs européens d’électricité pâtiraient de prix sur le gaz plus bas.

Sur le volet de la transition énergétique, le nouveau président prévoit un virage à 180 degrés par rapport à son prédécesseur. Durant sa campagne, Donald Trump a multiplié les preuves de son hostilité envers l’énergie éolienne, qu’il a entre autres qualifiée d’”horrible”. Les développeurs européens d’énergies renouvelables gardent un œil vigilant sur la situation : le français Engie et l’espagnol Iberdrola, par exemple, sont engagés dans plusieurs projets d’éolien en mer au large des côtes américaines.

La filière des véhicules électriques est elle aussi en première ligne. Donald Trump a évoqué une possibilité de mettre fin aux aides à l’achat au niveau fédéral, qui s’élèvent aujourd’hui à 7 500 dollars pour un véhicule neuf. De quoi ralentir la demande pour un secteur qui traverse déjà une période de turbulence. Des acteurs comme Volkswagen, qui produit sur le territoire américain, pourraient subir l’impact de cette mesure, indique Oddo BHF, précisant que les producteurs de véhicules à combustion seraient favorisés. En revanche, Stellantis et BMW possèdent des chaînes de production plus flexibles et pourraient rapidement basculer sur la production de plus de véhicules thermiques, nuance le gestionnaire d’actifs. Pourtant, le soutien du patron de Tesla apporté à la campagne de Trump fait planer un doute quant à l’avenir des fabricants de voitures électriques. “Il serait étonnant de voir Elon Musk souffrir de la politique de Trump, concède François Rimeu. Soit ils vont trouver un artifice pour que Tesla s’en sorte, soit Trump ne va pas toucher aux subventions.”

Source