150. C’est a minima le nombre de PER individuels aujourd’hui commercialisés. Vous en trouverez partout où il est question de finances personnelles, avec cette même accroche : “Préparez votre retraite en baissant vos impôts.” Ce slogan vous renseigne sur l’emballage, commun à tous les PER. Mais il ne vous dit rien du contenu, très inégal d’une enveloppe à l’autre. Dès lors, quels PER souscrire ? Lesquels éviter ? Pour répondre à ces questions, il faut mener quelques investigations. Voici les six points clés à valider avant de souscrire.

1. Intéressez-vous d’abord à la gestion de vos deniers

Tout placement, PER compris, devrait se jauger principalement à l’aune de solutions financières qu’il intègre. Quel carburant pour votre épargne ? Loi oblige, tout PER inclut une gestion dite “à horizon”, qui va sécuriser progressivement le capital investi. L’horizon en question est celui de la retraite (votre âge prévisionnel de départ), et nul autre. N’espérez pas trop récupérer votre épargne avant cette date fatidique.

Qui est aux manettes de cette gestion ? Et avec quels supports (“unités de compte” dans le jargon) ? Tels sont les autres préalables à connaître, à défaut d’obtenir un historique des performances passées.

Intéressez-vous aussi à la sécurisation du capital. Alors que certains PER désensibilisent le capital année après année, en réduisant la part accordée à des placements risqués, d’autres le font seulement tous les trois ou cinq ans.

Demandez-vous également quel est le support réceptacle. Le fonds en euros garantis ou un simple fonds monétaire, probablement moins performant ? Bref, il faut mettre à plat cette gestion à horizon imposée par défaut dans le PER, sauf à opter expressément pour une gestion libre de votre épargne. Dans ce cas, c’est vous qui gérez vous-même votre contrat, comme bon vous semble.

Avant de vous lancer, regardez donc de près la liste des supports financiers, sachant que de nombreux PER reposent sur une gestion mono-établissement, généralement une filiale du groupe auquel appartient le distributeur qui vous le vend.

Dernière piste, la gestion sous mandat (dite aussi pilotée), parfois confiée à une société de gestion extérieure, qui prend peu à peu place dans les PER grand public. Là aussi, faites un point sur le contenu et les performances passées. A noter qu’il existe quelques PER (Inter Invest, Yomoni) adossés à un compte-titres au lieu d’une assurance-vie, permettant d’investir sur des univers financiers plus larges. Mais ces produits sont dénués de fonds en euros et d’avantages en cas de décès.

Une autre catégorie de PER, dit en points, est proposée (chez Garance, Medicis, Monceau, Préfon) avec pour atout la simplicité, puisqu’on accumule des points qui ont une valeur garantie en euros. Ils présentent l’inconvénient de vous rendre dépendant de la gestion de l’assureur.

2. Faites un décompte précis des frais

Disposer d’une offre financière de qualité est un préalable, mais sachez aussi quel est son coût. Autant le dire : le PER est un placement cher payé. L’ensemble des frais sont listés dans la notice contractuelle et sur le site Internet du distributeur. Ces décomptes ont de quoi donner le tournis…

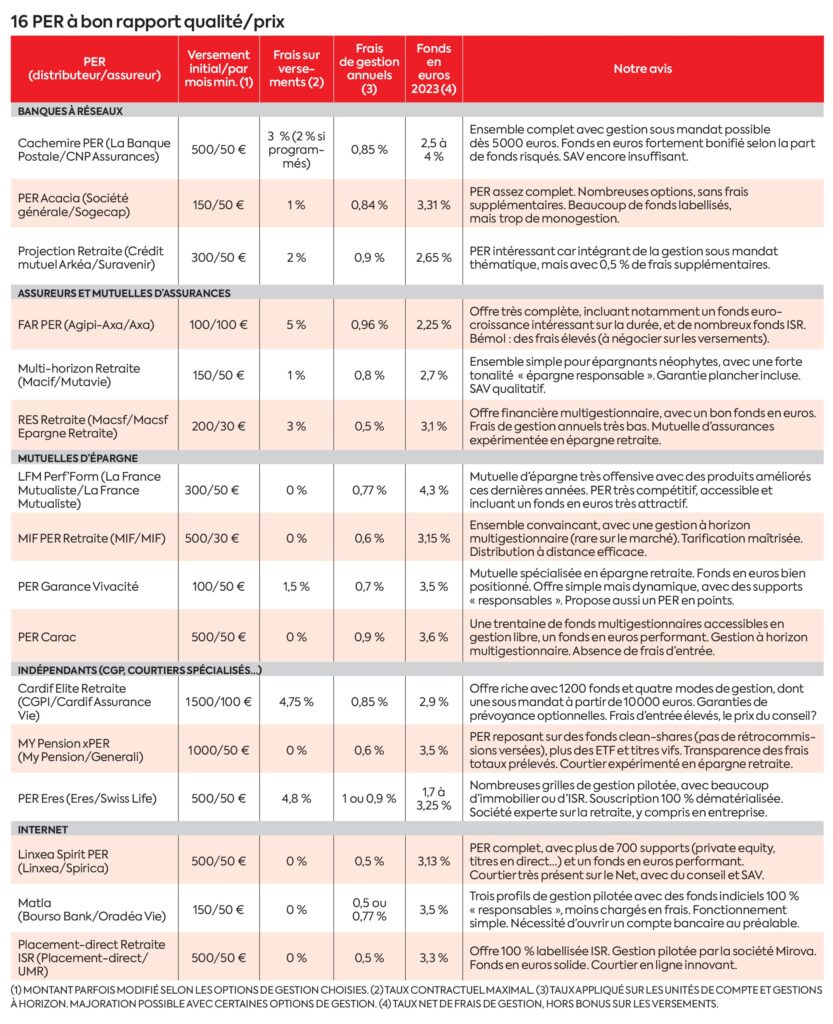

Lesquels viser en priorité ? Ceux pris annuellement sur votre capital. En moyenne, un PER affiche 0,90 % de frais de gestion par an, un seuil souvent dépassé si vous optez pour une gestion sous mandat (+ 0,25 à 0,50 %) ou si vous avez souscrit des options de prévoyance. A contrario, certains acteurs font preuve de modération : il est possible de dénicher des contrats coûtant seulement 0,50 % ou 0,60 % par an. Ne négligez pas cette ponction, qui, répétée tous les ans, va peser lourd sur la croissance de votre épargne.

Plus visibles sont les frais sur versements, qui vont de 0 à 5 % (maximum légal) selon les PER, avec un taux moyen à 3 %. Traduction : vous versez 100 euros, seuls 97 sont investis, le reste est perdu alors que votre épargne n’a pas encore rapporté un centime. Sachez-le : ces frais sont négociables.

Attention, bien d’autres chargements émaillent un PER, la plupart étant facturés à la suite d’un acte de gestion (par exemple un arbitrage) ou à l’utilisation d’une option (gestion pilotée, garanties décès complémentaires…). Au bout du compte, la facture peut être lourde, d’où l’importance de faire ses comptes avant de souscrire.

3. Vérifiez les services proposés

Il existe un dernier critère utile pour trier l’offre : le service après-vente. De quoi s’agit-il ? Principalement des outils informatiques mis à votre disposition pour gérer votre PER. Exemple : pourrez-vous réaliser un acte de gestion sur votre PER directement en ligne ? Si oui, sous quels délais sera-t-il exécuté ? Quelles informations vous seront communiquées dans votre espace client ? Et à quel rythme seront-elles actualisées ?

Si vous investissez en gestion libre, il est important que vous puissiez compter sur des outils d’aide à la décision fiables pour trier les fonds ou vérifier leurs performances. Sur ces points, l’ergonomie des espaces est très variable d’un établissement à l’autre. A noter que certains d’entre eux proposent aussi à leurs clients des services de conseil autour de la retraite, ce qui peut être un plus.

4. Méfiez-vous des arguments superflus

Pour le reste, gardez-vous des analyses partiales de votre conseiller financier, aussi compétent soit-il, puisqu’il fera la promotion des produits de son rayonnage. Certains survendent ainsi les modalités de sortie multiples de leur produit à la retraite, avec des options de rente viagère sophistiquées. Sauf à être très proche de la date fatidique et convaincu de l’intérêt de la rente (que boudent les Français), c’est sans intérêt pour vous. Jetez plutôt un œil à la sortie en capital du produit, la souplesse étant inégale d’un PER à l’autre. Certains permettent ainsi d’effectuer des retraits de son capital librement, quand d’autres encadrent les possibilités.

En matière de superflu, l’inclusion d’assurances bat aussi son plein dans les PER. La garantie décès plancher standard, qui assure que le ou les bénéficiaires toucheront au minimum le capital que vous avez investi (net de frais) en cas de décès, est utile, en particulier quand l’épargne est investie de manière offensive car l’assureur transmettra alors l’ensemble des primes versées, même si le contrat est en moins-value. En revanche, les PER s’accommodent de plus en plus d’options de prévoyance en tout genre, tarifées au prix fort (par exemple, 0,15 % de frais supplémentaires pour doubler le capital en cas de décès accidentel), avec des montants plafonnés et de nombreuses exclusions (âge, sports à risque, etc.). Elles sont à éviter.

La solidité de l’assureur enfin, n’est pas un élément déterminant, même si les grosses compagnies vous diront l’inverse. Les autorités de contrôle sont rassurantes sur ce point – le marché est sain – et nul ne détient de boule de cristal pour savoir ce qu’il en sera dans une trentaine d’années.

5. Intéressez-vous aux performances… dans la mesure du possible

Le juge de paix d’un placement, c’est sa performance financière nette de frais. Cinq ans après le lancement du PER, force est de constater que la communication des établissements financiers est sur ce point… minimaliste. A leur décharge, la gestion à horizon, largement promue dans les PER grand public, rend l’information indigeste tant les strates d’investissement sont nombreuses, différant selon l’âge et le profil choisi. Par exemple, dans le PER du Crédit mutuel, vous avez 30 solutions selon le temps vous séparant de la retraite, ce qui, combiné avec les trois profils de risque existants, aboutit à… 90 performances pour une même année.

Comparer les données entre assureurs devient alors un casse-tête, d’autant que les profils sont d’un contenu variable quant au risque pris. Seul le fonds en euros garanti est un point de repère tangible, chaque assureur affichant un seul taux (éventuellement bonifié sous conditions). En 2023, le rendement moyen a tutoyé les 2,80 % net. Ce chiffre masque toutefois des écarts significatifs sur le marché, les banques et mutuelles d’épargne ayant globalement pris les devants sur ce terrain.

6. Frappez à la bonne porte

Avec ce bagage, vous allez gagner en autonomie. Reste à se frotter au marché avec lucidité. Chacun est en effet souvent captif de son distributeur habituel, y compris pour un placement destiné à être conservé de nombreuses années. Sans surprise, les banques sont aux avant-postes, déployant toutes un PER grand public sans grand éclat, mais aussi des solutions plus pointues pour leur clientèle la plus aisée. Derrière, les assureurs traditionnels, auxquels vous avez recours pour couvrir votre auto ou votre maison, sont au rendez-vous, mais avec des produits assez onéreux.

Surtout, n’hésitez pas à ouvrir d’autres portes, comme celle des mutuelles d’épargne, dont les PER combinent simplicité et efficacité. Pour davantage de solutions financières, la piste des conseillers patrimoniaux indépendants et courtiers en ligne est en revanche incontournable. Outre le contenu du produit, c’est aussi votre profil d’épargnant qui va vous guider sur ce marché touffu.

Morale de l’histoire : les épargnants ont tout intérêt à “acheter” leur PER plutôt qu’à souscrire celui qu’on leur “vend”.

Source