Ne pas mettre tous ses œufs dans le même panier : que celui qui n’a jamais entendu son conseiller lui seriner cette maxime nous jette la première pierre ! Il est vrai que la diversification est une notion clé en gestion de patrimoine. “L’objectif consiste à réduire le risque de perdre de l’argent en répartissant son patrimoine entre plusieurs catégories d’actifs”, résume Romain Mahieu, directeur gestion sous mandat et solutions chez Richelieu Gestion. Le concept est posé. Il a même été largement théorisé, notamment par l’économiste américain Harry Markowitz, célèbre pour sa théorie moderne du portefeuille, reposant sur la diversification. “L’idée est la suivante : si vous avez deux actifs, dont l’un est plus performant que l’autre, vous améliorez le profil rendement-risque de votre portefeuille en les associant”, explique Nadine Trémollières, directrice de Primonial Portfolio Solutions.

A première vue, cela peut paraître saugrenu. Pourquoi ne pas tout miser sur le placement le plus efficace ? Tout d’abord car, dans la pratique, il n’est pas toujours évident de l’identifier. Ainsi, il n’existe pas de martingale en Bourse pour savoir quel titre va caracoler en tête des indices au cours des prochaines années. Peu d’investisseurs ont par exemple profité de la hausse spectaculaire de Nvidia (+ 2 950 %) au cours des cinq dernières années. En outre, il est souvent difficile d’accepter le risque associé aux supports les plus performants, symbolisé, sur les marchés financiers, par la volatilité des cours de Bourse. Ainsi, l’indice de la technologie américaine, le Nasdaq 100, l’un des indices les plus performants de ces dernières années (+ 164 % en cinq ans) a pu perdre jusqu’à 30 % en l’espace d’une semaine ! “Tout dépend de votre profil, mais la plupart des clients ne supportent pas ces mouvements baissiers”, constate Nadine Trémollières. Ce qui les conduit parfois à prendre de mauvaises décisions aux pires moments.

La diversification est donc un art plus subtil qu’il n’y paraît de prime abord : il ne suffit pas d’empiler les actions, les fonds et autres produits divers pour composer correctement son patrimoine. “Pour réduire les risques, nous cherchons avant tout de la décorrélation, explique Meyer Azogui, président du groupe Cyrus. Car tous les actifs ne réagissent pas de la même façon selon les contextes, sauf crise extrême.” Ainsi, la théorie financière veut que les actions et les obligations réagissent différemment pour un environnement de taux d’intérêt donné. Mais lors d’un krach majeur, tous les actifs tendent à évoluer dans le même sens, de manière irrationnelle, avant que les équilibres ne se rétablissent. “Le private equity [NDLR : entreprises non cotées] et les produits structurés apportent aussi de la décorrélation, souligne Romain Mahieu. Les seconds offrent par exemple une performance plafonnée par rapport à la Bourse, mais aussi des garde-fous en cas de baisse.”

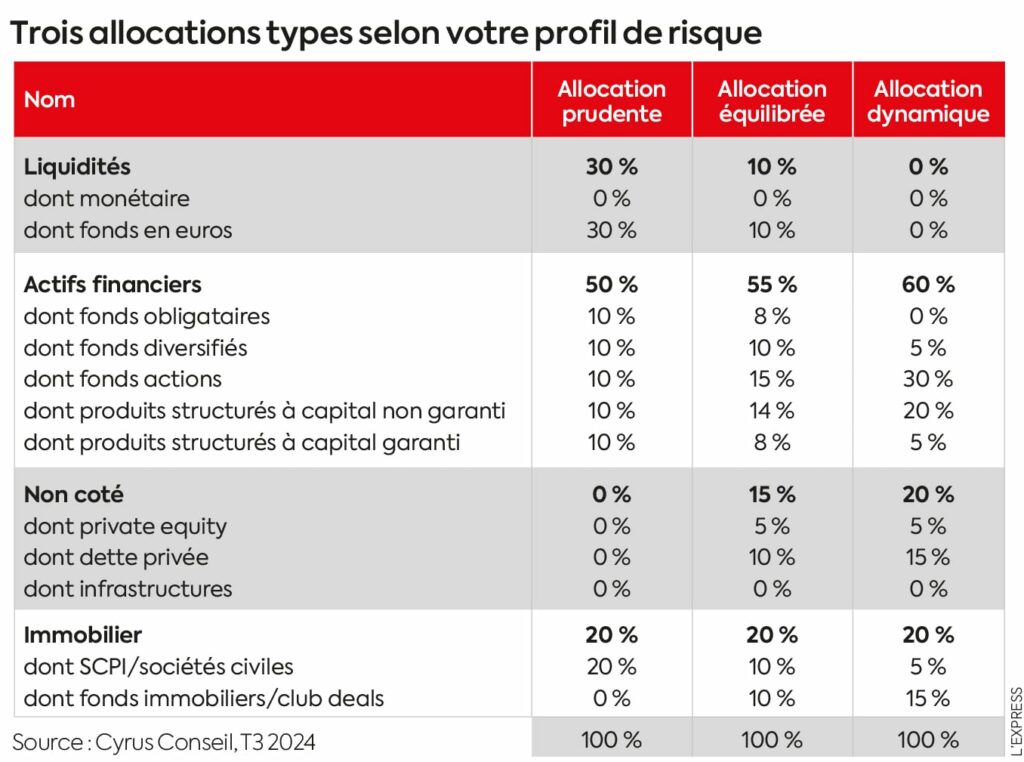

Autre difficulté : ces équilibres sont mouvants et doivent être régulièrement vérifiés au gré des cycles financiers. “On l’a constaté l’an dernier avec l’or, cite Nadine Trémollières. Le métal a progressé quand les taux ont augmenté, ce qui n’est pas logique du point de vue de l’orthodoxie financière.” Pour cette raison, il n’existe pas de règles gravées dans le marbre. “Les allocations stratégiques cibles que nous mettons en place pour nos clients évoluent dans le temps : nous les remettons à jour régulièrement en fonction des événements de vie de ces derniers ainsi que de la conjoncture économique et boursière”, relate Meyer Azogui.

Accepter un moindre gain pendant un temps donné

Attention aussi aux fausses diversifications, particulièrement fréquentes. Ainsi, de nombreux épargnants sont surexposés à notre économie domestique, avec un biais en faveur des placements sur le marché français. “Les dispositifs fiscaux en vigueur, à l’image du plan d’épargne en actions, orientent les capitaux vers les entreprises françaises et européennes alors que le différentiel de croissance avec les Etats-Unis invite à une meilleure internationalisation des contrats”, soumet Nadine Trémollières. Même chose du point de vue sectoriel : multiplier les investissements tout en restant concentré sur le luxe ou la technologie n’apporte qu’une diversification de façade. “Nous sommes beaucoup questionnés par nos clients sur les valeurs liées à l’intelligence artificielle, car celles-ci connaissent une progression phénoménale, constate Romain Mahieu. Il peut être tentant d’augmenter fortement la part consacrée à ce domaine, mais il existe beaucoup d’autres valeurs, secteurs et marchés, offrant aussi des opportunités.” Se prémunir contre un retournement brutal de marché conduit dans ce cas de figure à accepter un moindre gain pendant un temps donné.

Cette sérénité doit-elle se faire au détriment des convictions ? Ces deux dimensions ne sont pas antinomiques, assurent les professionnels. Tout est une question d’équilibre. “Il ne faut pas confondre diversification et dispersion, car cela prend du temps, engendre des coûts supplémentaires et réduit la lisibilité, pointe Meyer Azogui. Il faut ajuster en fonction de la taille du patrimoine.” En Bourse, le célèbre investisseur Warren Buffet recommande par exemple de se limiter à une quinzaine de titres, afin de les connaître parfaitement. “Détenir 50 valeurs ne sert à rien, abonde Nadine Trémollières. Il n’est pas pertinent d’avoir des lignes dont le poids est inférieur à 5 % de son portefeuille.”

Quant à explorer des horizons plus exotiques, tels que l’or, le non coté, l’art ou autre, tout dépend de sa fortune personnelle. Selon Meyer Azogui, la base du patrimoine doit être composée de quelques éléments fondamentaux : épargne de précaution et résidence principale essentiellement. Viennent ensuite des placements destinés à financer le train de vie actuel ou futur, tels que l’immobilier locatif, un portefeuille obligataire ou encore une assurance-vie dans laquelle il est possible d’effectuer des rachats.

C’est seulement une fois ce socle constitué qu’il va être possible de s’aventurer sur d’autres types de placements. Mais attention : plus vous irez sur des classes d’actifs originales et moins vous serez en terrain maîtrisé. Méfiez-vous des produits aux promesses trop belles et des acteurs inconnus ! Certains secteurs attirent particulièrement les escrocs, tels que le forex (le marché des devises), les crypto-actifs ou encore les actifs réels (vins, cheptels…). Si l’intermédiaire qui vous sollicite n’est pas votre conseiller habituel, vérifiez ses habilitations sur les sites officiels de l’Autorité de contrôle prudentiel et de résolution et de l’Autorité des marchés financiers. Enfin, pour tout produit complexe, exigez une documentation, et lisez-la tranquillement à la maison avant toute souscription.

Un article du dossier spécial “Les meilleurs placements de la rentrée”, publié dans L’Express du 19 septembre.

Source